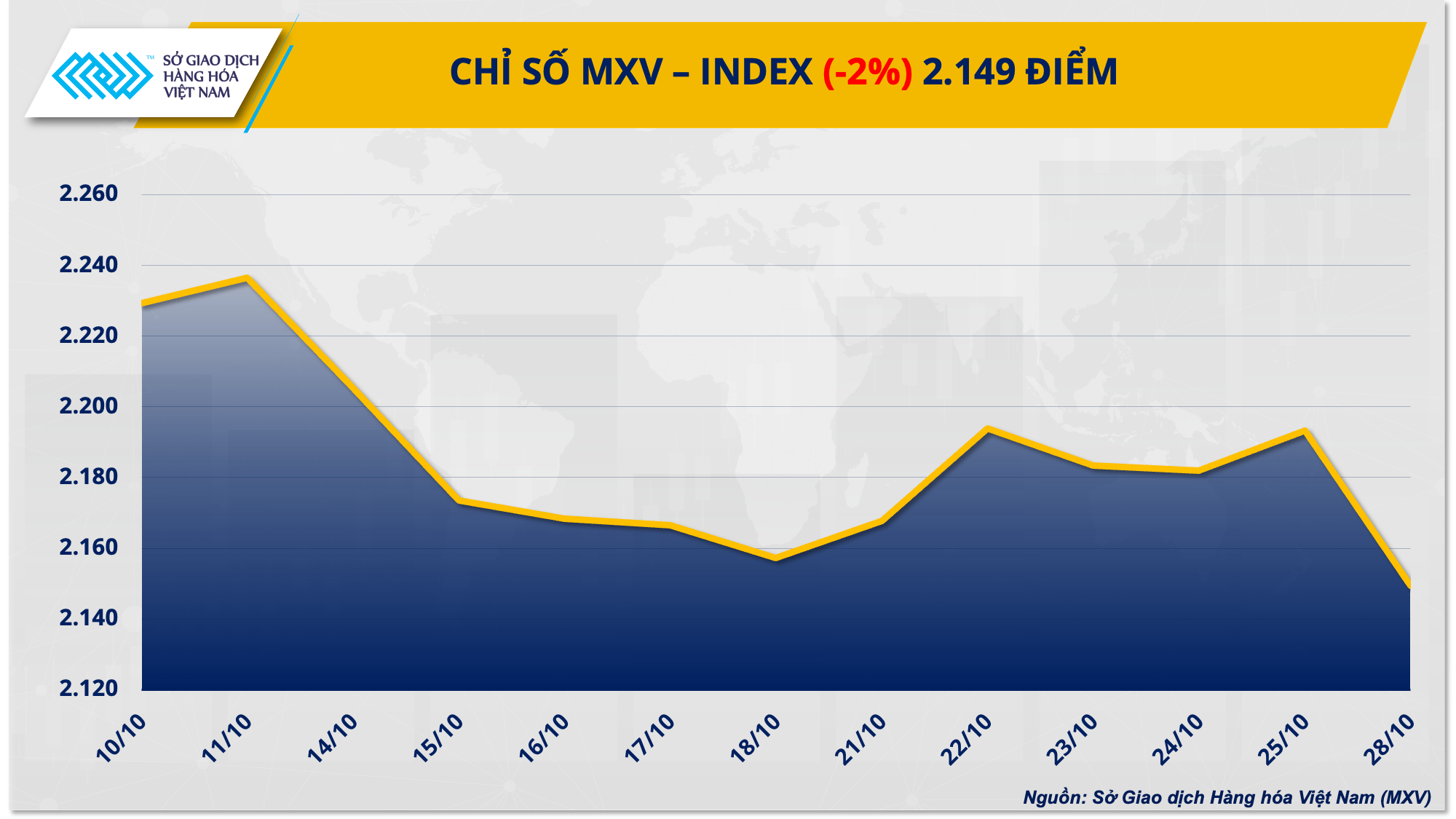

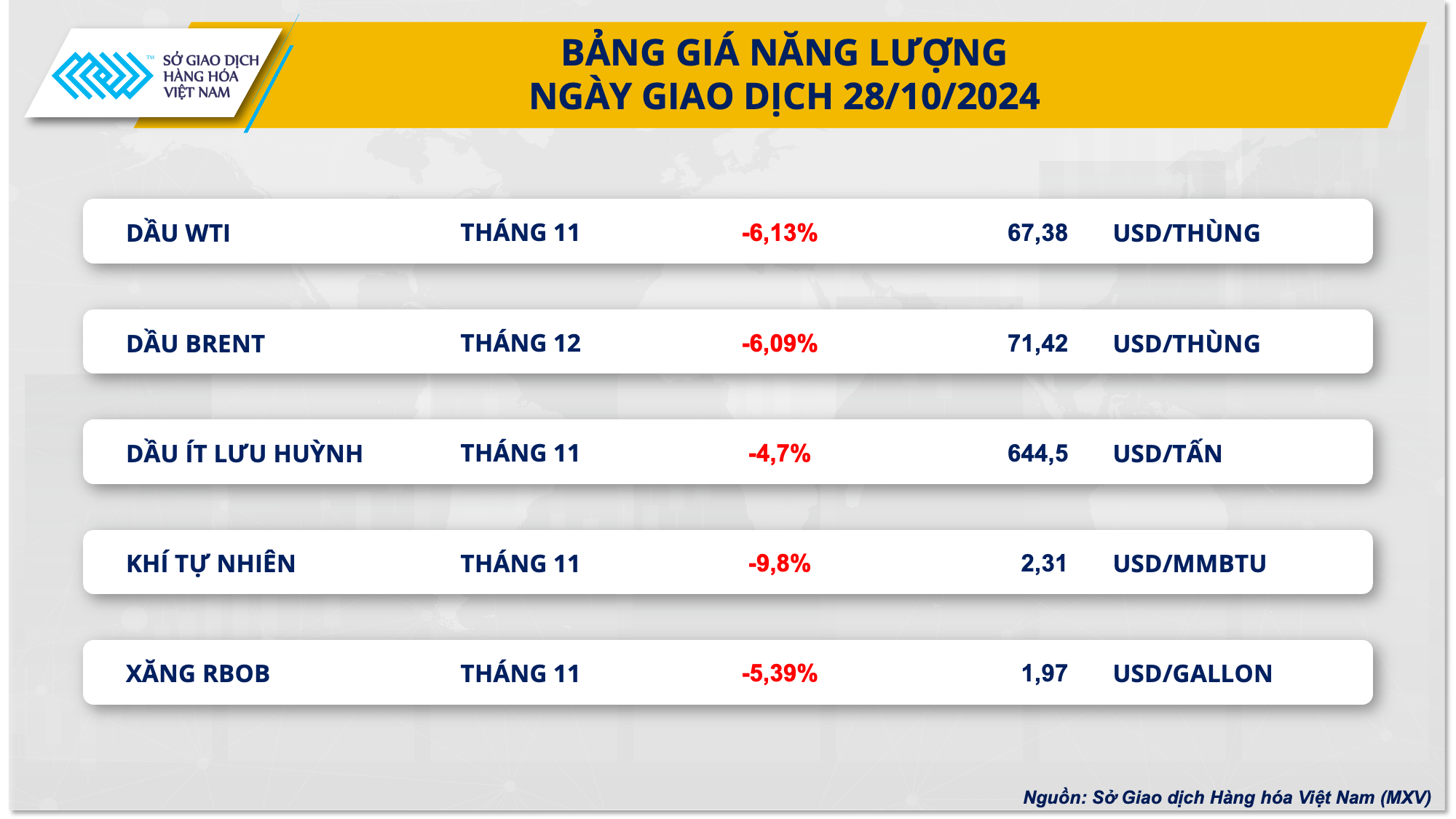

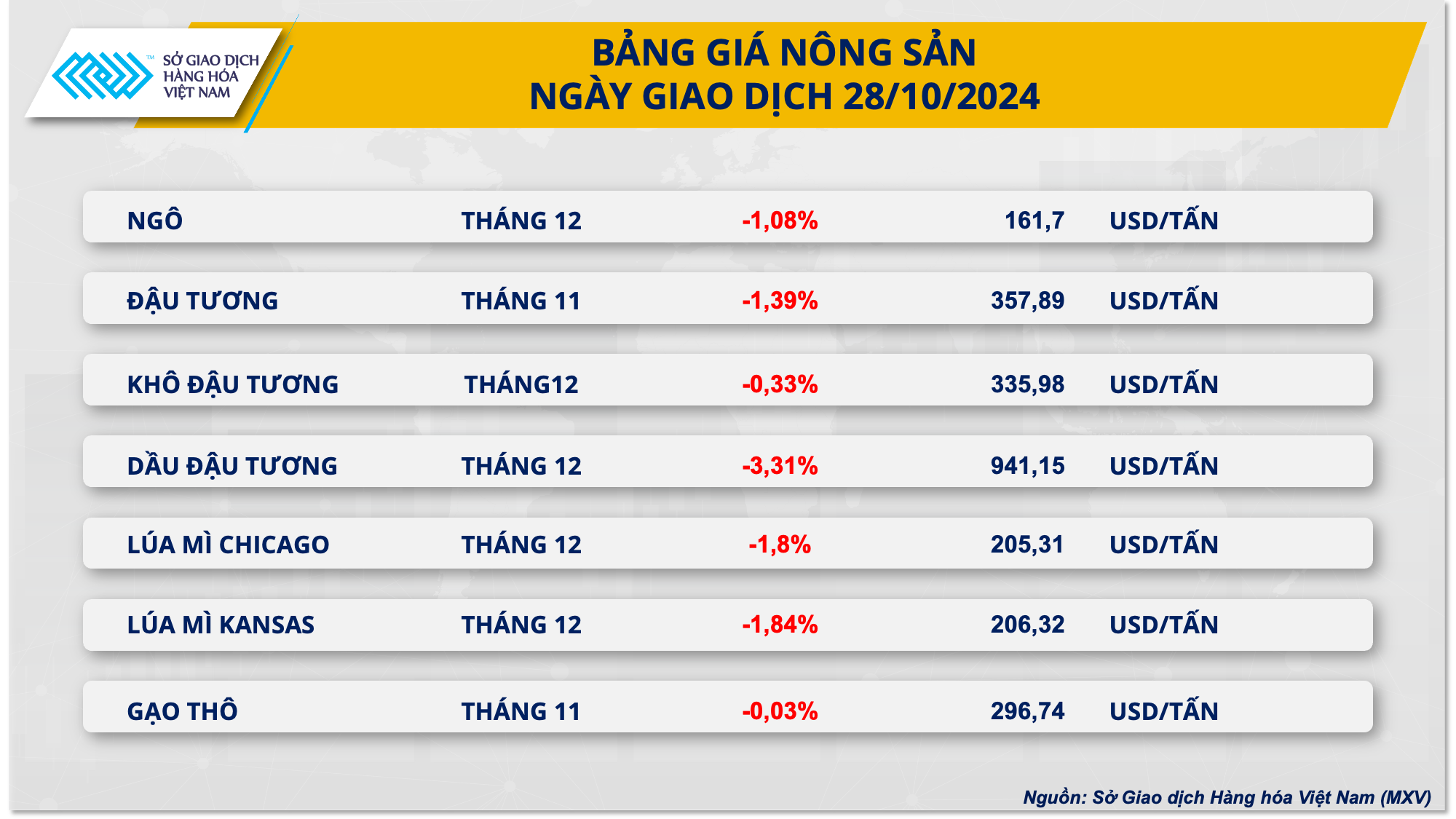

Đóng cửa, chỉ số MXV-Index giảm 2% xuống 2.149 điểm, mức thấp nhất trong 6 tuần gần đây. Đáng chú ý, thị trường năng lượng tiếp tục chìm trong sắc đỏ khi giá toàn bộ các mặt hàng giảm sâu, riêng hai mặt hàng dầu thô WTI và Brent lao dốc đến 6%. Diễn biến đồng pha, đóng cửa, giá của 7 mặt hàng nhóm nông sản cũng đồng loạt suy yếu.

Thị trường dầu thô chìm trong sắc đỏ

Kết thúc phiên giao dịch ngày hôm qua, giá hai mặt hàng dầu thô suy giảm hơn 6%. Lo ngại về rủi ro gián đoạn nguồn cung dầu tại Trung Đông đã được xoa dịu cùng với triển vọng nhu cầu dầu suy yếu là nguyên nhân chính gây áp lực lên giá dầu.

Cụ thể, tại thời điểm đóng cửa phiên giao dịch, giá dầu rơi xuống mức thấp nhất kể từ giữa tháng 9, với dầu thô WTI giảm 6,13% xuống 67,38 USD/thùng, trong khi dầu thô Brent cũng giảm 6,09% xuống còn 71,42 USD/thùng.

Áp lực giảm giá một phần xuất phát từ diễn biến địa chính trị, khi hôm 26/10, Israel thực hiện ba đợt không kích nhắm vào các nhà máy sản xuất tên lửa và một số địa điểm gần Tehran và miền tây Iran. Đúng như tuyên bố trước đó, Israel chỉ nhắm vào các mục tiêu quân sự, qua đó xoa dịu lo ngại về khả năng tấn công cơ sở hạ tầng dầu mỏ và hạt nhân của Iran - vốn có thể gây gián đoạn nguồn cung dầu toàn cầu.

Bên cạnh đó, việc OPEC+ giữ nguyên chính sách về sản lượng trong tháng trước, bao gồm kế hoạch tăng sản lượng thêm 180.000 thùng/ngày từ tháng 12, cũng góp phần tạo áp lực lên giá dầu. Theo nhận định của ông Matt Portillo, chuyên gia phân tích tại Tudor, Pickering, Holt, giá dầu WTI trong năm 2025 có thể ở mức 65 USD/thùng và thậm chí còn thấp hơn nếu OPEC+ không kiểm soát được việc bơm thêm dầu vào thị trường.

Trong một diễn biến liên quan, các chuyên gia của Citigroup đã hạ dự báo giá dầu Brent trong 3 tháng tới từ 74 USD/thùng xuống 70 USD/thùng, đồng thời nâng xác suất của kịch bản cơ sở lên 70%. Cụ thể, họ dự báo giá dầu Brent sẽ lần lượt đạt 65 USD/thùng trong quý I/2025, 60 USD/thùng trong quý II và 55 USD/thùng trong quý IV.

Về phía cầu, dữ liệu từ Tổng cục Thống kê Quốc gia Trung Quốc (NBS) cho thấy lợi nhuận công nghiệp nước này đã lao dốc 27,1% trong tháng 9/2024 so với cùng kỳ năm trước - mức giảm mạnh nhất kể từ tháng 3/2020 theo Wind Information. Số liệu này phản ánh sự chậm lại của nền kinh tế Trung Quốc, từ đó làm dấy lên lo ngại về triển vọng nhu cầu dầu và tạo thêm áp lực giảm giá.

Ngô và lúa mì chịu áp lực bán mạnh

Sắc đỏ cũng bao phủ lên thị trường hàng hóa nông sản trong ngày giao dịch đầu tuần. Trong đó, giá ngô suy giảm hơn 1% trong phiên giao dịch đầu tuần, trong khi lúa mì chịu áp lực bán mạnh với mức giảm gần 2%. Diễn biến tiêu cực này đến từ triển vọng nguồn cung dồi dào tại Mỹ cùng với hoạt động xuất khẩu chững lại.

Cụ thể, theo báo cáo Giao hàng Xuất khẩu mới nhất từ Bộ Nông nghiệp Mỹ (USDA), khối lượng ngô xuất khẩu trong tuần kết thúc ngày 24/10 chỉ đạt 823.664 tấn, sụt giảm đáng kể so với mức trên 1 triệu tấn của tuần trước đó và tiệm cận vùng đáy trong dự báo của giới phân tích. Số liệu này phản ánh nhu cầu quốc tế đối với ngô Mỹ đang có dấu hiệu chững lại, tạo áp lực giảm giá mạnh.

Bên cạnh đó, tiến độ thu hoạch ngô tại Mỹ được dự báo đạt 80% kế hoạch tính đến ngày 27/10, đánh dấu tốc độ nhanh nhất kể từ năm 2012. Việc thu hoạch diễn ra thuận lợi dự kiến sẽ đảm bảo cả năng suất và chất lượng, củng cố triển vọng nguồn cung dồi dào trong niên vụ 24/25.

Trên thị trường lúa mì, điều kiện thời tiết thuận lợi đang hỗ trợ tích cực cho vụ mùa tới. Theo Commodity Weather Group, dự báo có mưa trong 10 ngày tới tại vùng đồng bằng trung tâm của Mỹ - yếu tố then chốt thúc đẩy hoạt động gieo trồng và phát triển ban đầu của cây lúa mì trước giai đoạn ngủ đông.

Đáng chú ý, áp lực cạnh tranh từ nguồn cung Nga tiếp tục gây sức ép lên thị trường. Hãng tư vấn IKAR cho biết giá lúa mì xuất khẩu của Nga đã giảm 2 USD xuống còn 232 USD/tấn trong tuần trước do nhu cầu yếu. Diễn biến này càng làm gia tăng áp lực giảm giá trên thị trường lúa mì toàn cầu.

Hoặc